专题:A股公司半年报密集披露

每经记者 王紫薇 每经编辑 文多

图片来源:每经记者 孔泽思 摄

餐饮行业如今的低利润现状也影响到了新茶饮品牌。

8月27日晚间,奈雪的茶(HK02150,股价1.42港元,市值24.32亿港元,以下简称奈雪)发布2024年上半年业绩公告:上半年收入25.44亿元,同比下跌1.9%;经调整净亏损4.38亿元。而上年同期,奈雪交出的则是正向的成绩单:盈利7015万元。

奈雪从去年下半年开放加盟,加入了新茶饮“跑马圈地”中。但此次财报发布之后,奈雪的茶董事长赵林在财报发布会上坦言,虽然从去年开始调高了直营店的开店数量,同时也放宽了加盟条件,但运营了一段时间后,公司发现不能盲目地做下沉,而是要开一家店成一家店。

2024年上半年,奈雪净新增23家门店。但与此同时,品牌单店日均订单数却在减少。而在北京、上海两大城市,奈雪直营门店的经营利润率不到10%。

财报公布前一周,奈雪首家海外旗舰店刚刚在泰国开业。纵观国内新茶饮市场,价格战、加速下沉跑马圈地已成为常态,那么海外市场是不是一片沃野?能承担起“奈雪们”的盈利希望吗?

2024年上半年,奈雪的营收为25.44亿元,相比上年同期的25.93亿元稍降1.9%。

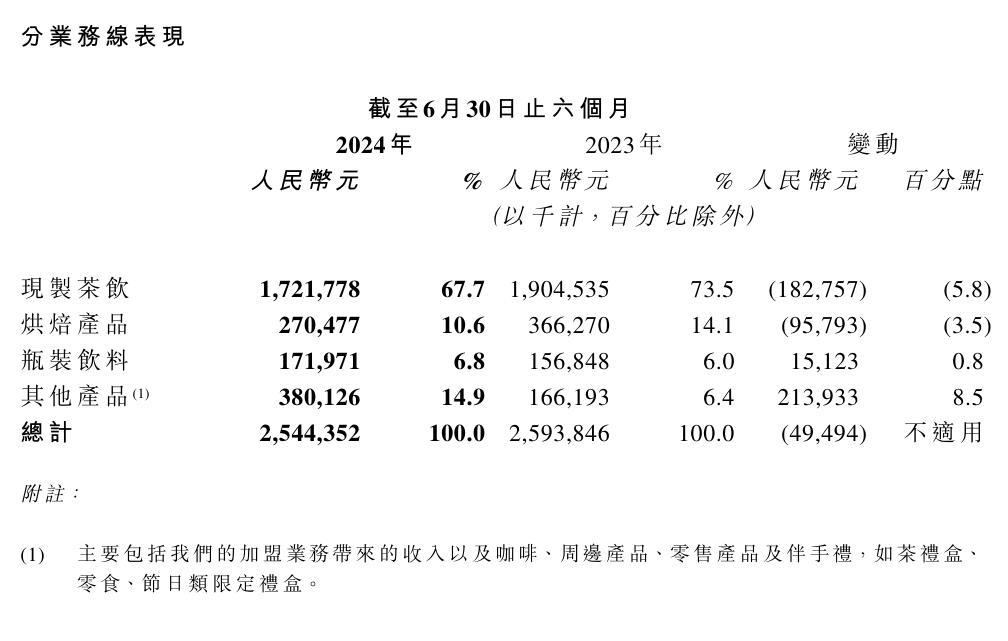

图片来源:公司上半年业绩公告截图

图片来源:公司上半年业绩公告截图总营收中,奈雪的现制茶饮的占比在缩小:2023年上半年,奈雪的现制茶饮营收为19.05亿元,在总营收中占比73.5%;2024年上半年,现制茶饮营收为17.22亿元,占比降至67.7%。零售线的瓶装饮料的营收在稳步上涨,从去年上半年的1.57亿元上涨至1.72亿元,占比从6.0%上涨至6.8%。

“奈雪的零售产品卖得不错。但零售产品在营收中的占比虽然提升,放在零售市场里,其产品竞争力还是一般,缺乏性价比是硬伤。”凌雁管理咨询首席咨询师林岳对此直言不讳。

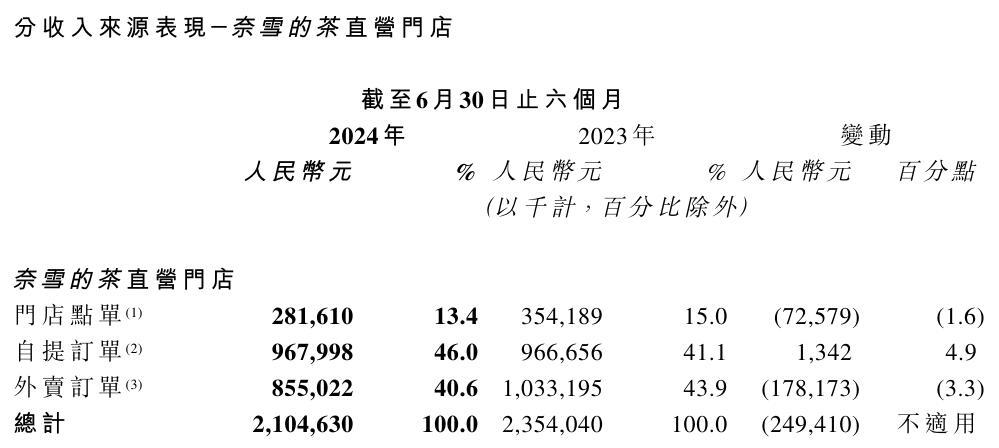

奈雪的门店数在稳步增加,今年上半年净新增23家直营门店。但值得注意的是,分订单渠道来看,奈雪门店点单的营收总额在下降。

从财报数字来看,今年上半年,门店点单、外卖订单的收入分别为2.8亿元、8.6亿元,上年同期这两个数字分别为3.5亿元、10.3亿元。总的来看,奈雪自营门店自提订单的营收稳定,但是直营门店到店点单的营收占比下滑1.6个百分点,直营门店外卖订单营收占比下滑了3.3个百分点。

图片来源:公司上半年业绩公告截图

图片来源:公司上半年业绩公告截图林岳认为,虽然下降幅度不大,但到店与外卖齐降,说明整体销售遇冷。“奈雪在门店的投入手笔不小,特别是奈雪PRO门店,更需要足够的流量撑起来,没有足够的流量则利润率会大受影响,运营成本过重,会很危险。”他说。

百联咨询创始人庄帅认为,这与新茶饮、咖啡领域的激烈竞争有关。

这样的竞争直接影响到了奈雪的门店经营利润表现。财报显示,今年上半年,奈雪直营门店经营利润率为7.8%,上年同期为20.1%,每家直营店的平均日单量只有265.9单,而上年同期这一数字为363.4单。此外,每笔订单的平均价格也由上年同期的32.4元下降至27.5元。

从财报列举的主要城市来看,2023年同期,深圳、西安、武汉三地直营门店的经营利润率均达到了22%以上,今年这三地直营门店的经营利润率分别为15.9%、19.1%、9.0%。上海、北京两地的直营门店在这方面更是拖了后腿。

截至今年上半年末,上海直营门店数量为67家,今年上半年平均单店日销售额为7800元,上年这一数字为12400元,今年上半年,上海直营门店经营利润率为2%,上年同期为17.1%。北京直营门店数则是55家,今年上半年平均单店日销售额为8100元,上年同期为12800元,今年上半年经营利润率为1.5%,上年同期为12.8%。

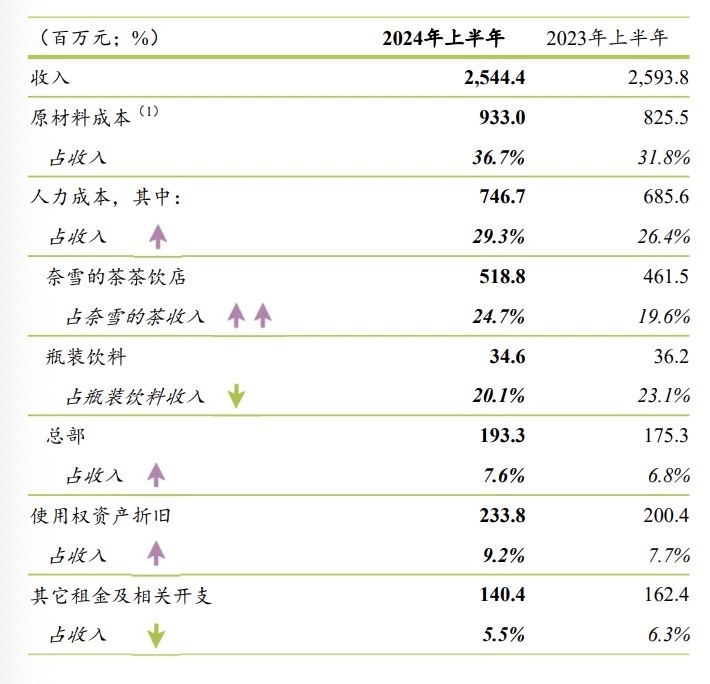

图片来源:公司上半年业绩公告截图

图片来源:公司上半年业绩公告截图为何经营利润率过低?庄帅认为,奈雪在北京、上海两地的经营成本太高,大概是租金和人力成本过高导致。从奈雪在公告中给出的直营门店单位经济模型来看,主要成本支出方向有二:一是原材料、水电费用及其他折旧摊销费用,在总成本中占比达到了42.4%;二是人力成本,占比达到了24.6%。

在财报中,奈雪表示,目前主要在现有的一线、新一线和重点二线城市进一步扩张并提高市场渗透率。

行业专家则认为,扩张之前,运营成本持续上升是奈雪急需解决的问题。

图片来源:公司上半年业绩公告截图

图片来源:公司上半年业绩公告截图“要么关店断臂自救,要么想办法提升人流量和客单价。但在当下主打性价比的市场中,提升人流量和客单价是很难的。”林岳说。

值得一提的是,奈雪会员数在稳步上涨。2024年上半年,奈雪会员新增超1100万,注册会员总数增长至9200多万,私域优势突出。

奈雪在公告中表示,今年上半年消费需求情况叠加2023年1月至4月的高基数,集团盈利能力出现明显下滑。计划在保持中、后台总成本基本不新增的前提下,适当提高营销力度,并且继续维持研发力度。

新茶饮与咖啡品牌同属现制饮品,随着瑞幸咖啡“抢单”下午茶拓宽品类,新茶饮品牌们也在菜单上推出了咖啡以及咖啡搭配三明治的组合,“抢单”打工人的“早餐”。新茶饮与咖啡之间已经慢慢从相互补充走向相互竞争。

下沉市场是品牌们激烈竞争之处。奈雪自2023年7月开放加盟业务,在一开始,公司希望用高的加盟费、大的店面筛选有实力的加盟商,这样的筛选也影响了奈雪的加盟速度。财报显示,奈雪目前的加盟门店为297家。

今年2月底,奈雪对加盟政策进行了调整,首先是下调加盟费用,其次,单店投资预算从原先的98万元降低至58万元,同时,对上半年新开的加盟店给予6万元的营销补贴。

图片来源:每经记者 王紫薇 摄

图片来源:每经记者 王紫薇 摄但目前的下沉市场中,还有很多原本就主打15元价格带的品牌。比如沪上阿姨,其三线及以下城市门店数占总门店数的49.0%(2023年数据),又如茶百道,其三线及以下城市门店数占总门店数的41.6%(2023年数据)。

从资本市场来看,今年上半年几乎没有资金进入新茶饮领域,只有养生茶饮另辟蹊径,借力“中药养生”概念试图突围。在二级市场,奈雪、茶百道的股价也尽显疲态。

在新茶饮与咖啡品牌解决“内卷”这一难题时,出海成为大部分品牌不约而同的选择。在2024年逆势上涨的霸王茶姬,在海外市场也同步扩张,截至今年8月,其海外门店已超过100家,分布在马来西亚、泰国和新加坡;蜜雪冰城从2018年开始出海,目前其海外门店数量已达数千家。

在此次财报公布之前,奈雪的泰国旗舰店开业,3天营收近100万泰铢。奈雪的茶执行董事兼总经理彭心在财报业绩发布会上表示,未来奈雪依然会去打好品质和品牌的印象,用比较稳健的方式发展海外市场。

庄帅认为,海外市场是一个试验田,不一定是新茶饮的“理想国”。“我们还并不清楚消费习惯能不能被营销培养起来。”他说。

国泰君安证券的研报认为,下沉与出海都为现制饮品提供了增长动力。该研报还提出,咖啡的成长性优于茶饮。

现制饮品的内卷与厮杀不可避免,那么对于卷入这场生死战的品牌来说,重点或许不是谁会胜出,能不掉队已是赢家。