中新经纬7月5日电 (薛宇飞 实习生 陈九九)“持有一年半,不断加仓,依然是亏这么多”“吃药喝酒不靠谱了”,有投资者在某基金网站上交银股息优化混合的页面下留言道。截至今年7月2日,重仓白酒股、医药股的交银股息优化混合年内收益率约为-20%。

今年以来,红利、高股息主题的公募基金持续受到关注,不少产品都取得了不错收益。但与此同时,一些同为红利主题的基金却遭遇“滑铁卢”,业绩表现不佳。目前,红利主题的基金中,年内收益最高与收益最低的产品,收益率相差超过50个百分点。

重仓这些板块收益较高

据Wind数据显示,目前市场上已发行的公募基金中,名称中带有“红利”或“股息”字样的产品共有172只(注:同一产品的不同份额,只统计一次)。

2024年,多家公司相继成立红利主题公募基金,据Wind数据,以合同生效日进行统计,今年上半年共计有41只名称中带有“红利”或“股息”字样基金宣告成立。此外,目前还有华夏红利量化选股、农银红利甄选等多只基金已经发布招募说明书。

从今年以来的收益看,红利主题基金表现不俗。据Wind数据,截至7月2日,共计有69只基金今年以来的收益率超过10%,其中永赢股息优选、工银红利优享、华泰柏瑞中证港股通高股息投资ETF、工银中证港股通高股息精选ETF、华安恒生港股通中国央企红利ETF、中泰红利优选一年、中泰红利价值一年的收益率超过20%,分别为31.70%、26.66%、26.13%、24.91%、23.65%、21%、20.96%。

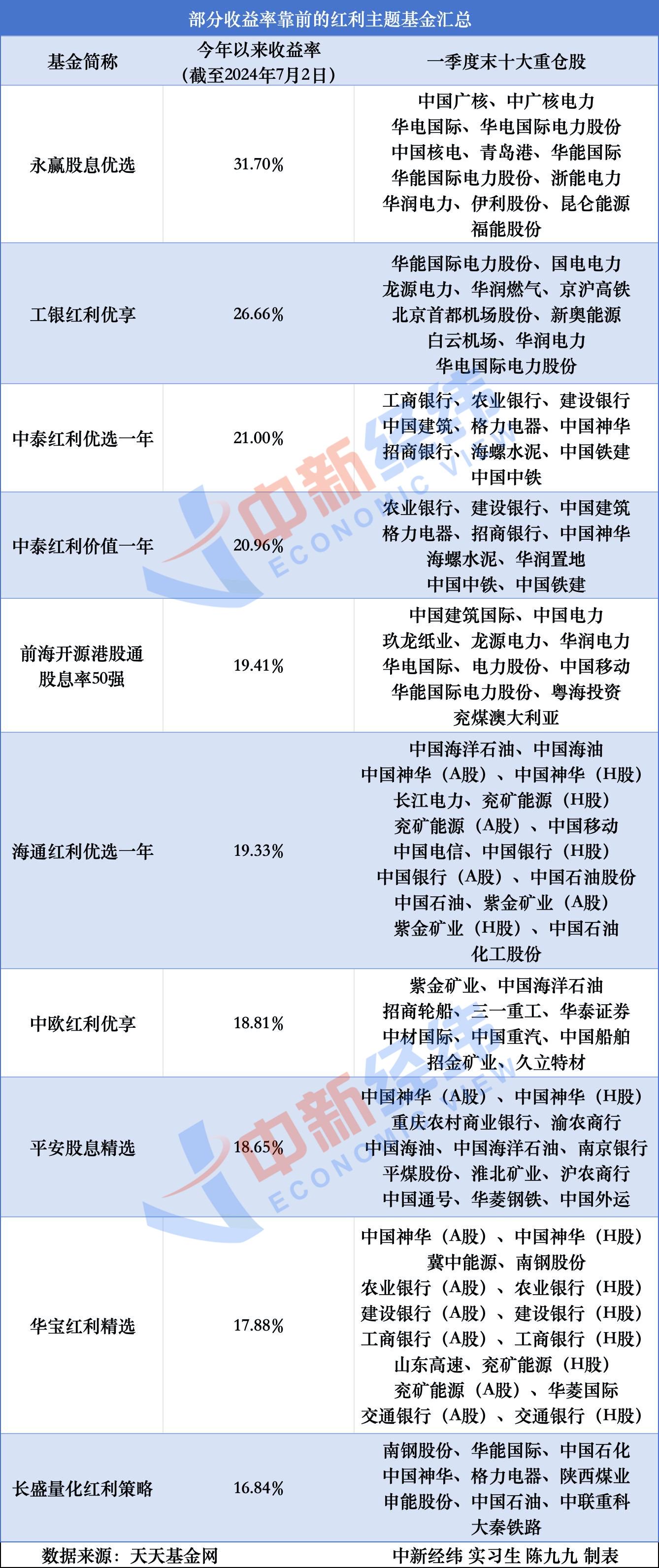

中新经纬梳理了10只年内收益率靠前的红利主题主动权益型基金(分别为:永赢股息优选、工银红利优享、中泰红利优选一年、中泰红利价值一年、前海开源港股通股息率50强、海通红利优选一年、中欧红利优享、平安股息精选、华宝红利精选、长盛量化红利策略)一季报数据后发现,这些基金的共同特点是,它们重仓的行业基本都是能源、电力、采矿、有色、银行、港口等。

根据永赢股息优选、工银红利优享在今年一季度报中披露的数据,它们基本重仓在电力、能源、港口等行业。永赢股息优选基金经理许拓在一季报中称,主要持仓方向仍以优质的稳定运行的低估值龙头公司为主。其中,仍然保持了对电力龙头公司的偏高配置,核心还是认为电改背景下,电力龙头公司的盈利稳定性明显提升,叠加其仍保持一定的增长,而当前估值水平偏低。

工银红利优享基金经理尤宏业在一季报中称,该基金的主要投资方向为基础设施行业,包括电力、机场、公路、铁路、港口、通信运营商、水、燃气等行业。这些行业都有类公用事业的属性,具有盈利稳定的特征,并且在当下估值相对偏低,分红收益率较高。

不是所有红利基金都赚钱

与此同时,少部分红利主题基金却未能斩获正向收益,有些甚至出现较大幅度地回撤。

截至7月2日,交银股息优化混合的年内收益率为-19.61%,与收益最高的永赢股息优选相差超过50个百分点。成立于2017年的交银股息优化混合,一直由基金经理韩威俊管理,产品介绍称“主要投资于具有稳定股息收益的优质成长性上市公司,以稳健收益为目标,追求长期的资产增值”。

与收益较好的红利主题基金重仓行业不同的是,韩威俊是在消费行业中选股,截至今年一季度末,交银股息优化混合的前十大重仓股依次是贵州茅台、泸州老窖、金域医学、汤臣倍健、洋河股份、爱尔眼科、药明康德、中炬高新、山西汾酒、古井贡酒,几乎都是白酒股和医药股。韩威俊在一季报中称,展望2024年全年,大部分消费龙头公司的净利润增速可能会略慢于2023年,但依靠优秀的现金流以及强大的分红能力,大部分公司的估值水平可能要明显高于2023年。

但从目前看,白酒和医药两个板块仍在调整之中。截至7月2日,交银股息优化混合前五大重仓股贵州茅台、泸州老窖、金域医学、汤臣倍健、洋河股份今年以来的股价分别累计下跌了11.84%、19.75%、56.47%、14.50%、23.12%。

截至7月2日,国联智选红利的年内收益率为-17.72%。该基金的投资目标为“通过量化选股模型,精选现金股息率高、分红稳定的股票组合进行投资”,从行业布局看,截至今年一季度末,该基金虽然也投资了“电力、热力、燃气及水生产和供应业”“交通运输、仓储和邮政业”,但比例并不高,重仓的第一大行业是“制造业”。

收益表现不佳的其他红利主题基金,也有类似表现。比如,金鹰红利价值在一季报中称,重点配置了以电子、计算机、传媒为代表的高科技板块和以黄金白银为代表的贵金属,并表示科技板块仍是二季度主要关注的方向;宏利红利先锋在一季报中称,主要投资于医药板块,主要仓位集中在院内医疗器械、设备与耗材、院内药品、医药消费品等细分领域上市公司。

天相投顾基金评价中心对中新经纬分析,主动权益红利基金业绩分化本质上还是在于基金经理对宏观经济、市场行情的综合研判出现了分歧。例如,部分基金经理采取相对保守的投资策略,聚焦于具有稳定收益和防御属性的行业,如能源、电力、有色、银行、港口等,受益于这些行业的业绩增长和估值修复,获得了较好的超额收益。另一部分基金经理则将投资重心放在消费、医药、制造等行业上,预期这些行业能够伴随经济回暖而迎来业绩的显著修复。然而,实际情况却与预期相悖,这些行业因市场竞争加剧等不利因素的冲击,反而承受了较大的业绩压力,进而对基金的整体收益产生了显著的拖累作用。

应该如何“选基”?

财信证券在一份研报中称,2024年上半年,在申万一级行业中,银行、煤炭、公用事业、家用电器、石油化工、通信、交通运输、有色金属等板块领涨,涨幅分别为17.02%、11.96%、11.76%、8.48%、7.90%、3.63%、3.34%、2.72%,领涨行业集中在高股息、资源、偏公用事业、AI业绩高增领域。

天相投顾基金评价中心认为,红利基金主要投资于高股息率的股票,这些股票多分布于成熟行业,例如金融地产、周期和消费行业等。红利基金可分为被动指数型和主动权益型,被动指数红利基金往往投资多个行业,能够很大程度分散风险,而主动权益红利基金投资策略多样,具有更高的灵活性,部分基金可能对某些行业更加偏好,这带来了更高的波动。今年以来部分主动权益红利基金业绩表现不尽如人意,在很大程度上要归因于对行业的选择。

博时基金指数与量化投资部基金经理杨振建也认为,高股息股票通常具备低估值、低业绩增速的特征。股息率=分红率/PE,高股息标的本身的PE普遍偏低。高股息指数成分组成主要为“周期+金融+消费”。三种典型高股息指数中,周期板块占比均最大;在红利价值指数和中证红利指数中,金融板块占比次之。高分红标的主要分布于银行、煤炭、石化、交运、白电、电力等行业。

南方基金表示,中长期看好大盘风格,短期小盘有反弹机会,低估值高股息资产与核心资产是中期高性价比的选择,行业上建议观察当前价格上行的上游资源类行业以及中游周期品投资机会,电子景气仍将持续但短期交易过热,关注半导体国产化机会。关于高股息,相比于价值、成长,其与经济周期与产业周期的相关性更低,因此绝对走势会表现得更平稳,在市场走出价值或成长的右侧趋势前,高股息仍是当下有效应对方案之一。

对于三季度的投资主线,财信证券预测,在经济弱势修复、无风险利率低位震荡下,煤炭、石化、银行、火电、高速等高股息大盘蓝筹板块仍有配置价值。

天相投顾基金评价中心表示,尽管今年红利主题基金的发行数量大幅增加,但整体而言,红利资产还远没有达到超配的程度,未来仍有增量资金进入的空间。目前红利资产行业估值呈现一定分化,部分行业的估值已经上升到较高水平,短期内可能存在回调风险。但从长期来看,红利资产的盈利和分红相对稳定,本身的防御信号仍然存在,短期的估值波动可以通过稳定的分红来消化,在当前弱复苏的经济环境下仍然具有较好的配置价值。

(中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其他方式使用。

责任编辑:魏薇 罗琨